均值——方差模型

均值方差模型是马科维茨提出的风险度量模型。揭示了“资产的期望收益由其自身的风险的大小来决定”这一结论。

均值——方差模型的假设

(1)投资者在考虑每一次投资选择时,其依据是某一持仓时间内的证券收益的概率分布。

(2)投资者是根据证券的期望收益率估测证券组合的风险。

(3)投资者的决定仅仅是依据证券的风险和收益。

(4)在一定的风险水平上,投资者期望收益最大;相对应的是在一定的收益水平上,投资者希望风险最小。

资产收益率的相关概念

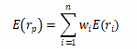

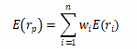

期望:期望收益率是收益率的期望值,资产各种可能收益率的加权平均值。设E(rp)为投资组合的期望收益率,E(ri)为第i个资产的收益率,wi为第i个资产的权重,n为资产数目,那么投资组合期望收益率为:

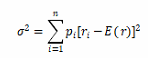

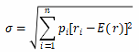

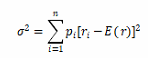

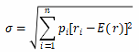

方差和标准差:方差和标准差是估计资产实际收益率与期望收益率之间可能偏离程度的测度方法。对于单一资产,其收益方差和标准差计算公式:

方差:

标准差:

σ2为方差;σ为标准差;ri表示该资产在第i种状态下的收益率;pi表示收益率ri发生的概率;n表示资产可能的收益状态的总数;E(r)表示该资产的期望收益率。

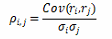

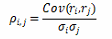

协方差和相关关系:

在投资组合理论中使用协方差和相关系数测度两个风险资产的收益之间的相关性。两个资产收益率的相关型系数定义为协方差除以两个证券各自标准差的乘积。相关系数的取值范围是[-1,+1]

当P>0时,两变量为正线性相关;

当ρ

当ρ=0时,两变量间无线性相关关系。

|ρ|越接近1,表示两变量间线性关系越密切;|ρ|越接近于0,表示两变量的线性相关越弱。当|ρ|=1时,表示两变量为完全线性相关。

最小方差前沿与有效前沿

本知识点在出题时主要出在以下几个点:

(1)可行集:市场上可投资所形成的所有组合,又称机会集。

(2)有效前沿是能够达到的最优的投资组合的集合,它位于所有资产和资产组合的左上方。

(3)无差异曲线特点:

①风险厌恶的投资者的无差异曲线是从左下方向右上方倾斜的。

②同一条无差异曲线上的所有点向投资者提供了相同的效用。

③对于给定风险厌恶系数A的某投资者来说,可以画出无数条无差异曲线,且这些曲线不会交叉。

④当向较高的无差异曲线移动时,投资者的效用增加。

⑤风险厌恶程度高的投资者与风险厌恶程度低的投资者相比,其无差异曲线更陡,因为随着风险增加,其要求的风险溢价更高。

点击加载更多评论>>